Чтобы по-настоящему понимать финансы, стоит в первую очередь разобраться, кому и зачем они нужны. А нужны они любому, кто хочет работать в бизнесе. Консультанту или маркетологу, чтобы оценить бюджет на свои инициативы и их окупаемость. Предпринимателю, чтобы привлечь инвестиции в бизнес. Менеджеру, чтобы принимать управленческие решения на основе отчетности. Собственнику бизнеса, чтобы оценить свою прибыль.

Самое важное понятие корпоративных финансов — финансовая отчетность, на основе которой и принимают решения заинтересованные лица. Чтобы компании можно было сравнивать между собой, отчетность составляется согласно стандартам, самый распространенный из которых — МСФО (международные стандарты финансовой отчетности, IFRS). Отчетность по МСФО состоит из пяти частей:

отчет о прибылях и убытках (Profit & Loss Statement, Income Statement, отчет о финансовых результатах); баланс (бухгалтерский баланс, Balance Sheet, Statement of Financial Position); отчет о движении денежных средств (Cash Flow Statement); отчет о движении капитала (Statement of Changes in Equity); примечания (Notes).Чаще всего приходится иметь дело с тремя из них: отчетом о прибылях и убытках, балансом и отчетом о движении денежных средств. Рассмотрим подробнее каждый пункт.

Хотите начать карьеру в финансах, но боитесь, что не хватит опыта и навыков? Получите всё необходимое, чтобы освоить перспективную специальность, на комплексной программе Changellenge >> «Профессия финансового аналитика». Всего за полгода вы изучите все важные аспекты от анализа данных в Excel до финансового моделирования. Регистрируйтесь!

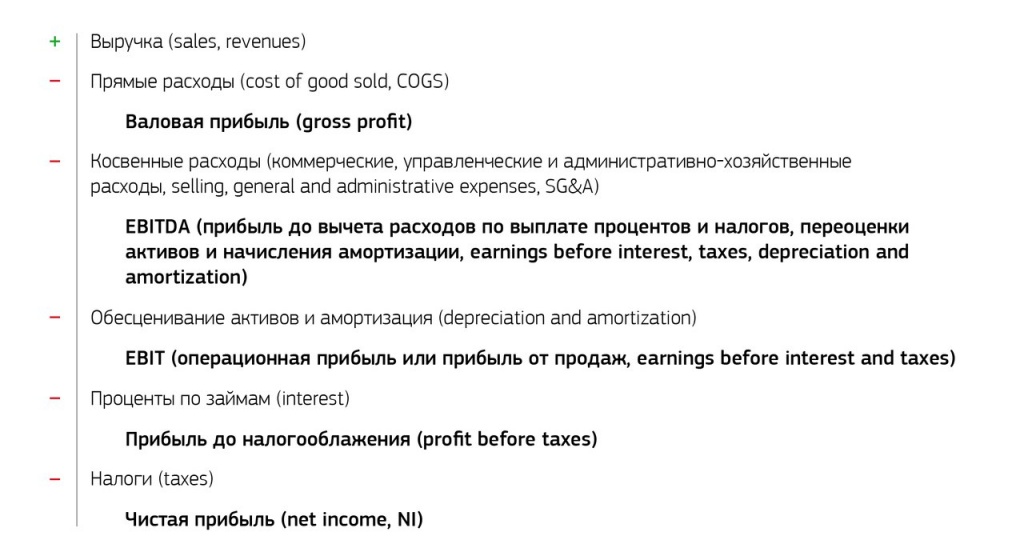

Отчет о прибылях и убытках

Представьте компанию, которая производит пирожки с капустой. Ее выручка складывается из количества пирожков, проданных за определенный период, умноженного на цену единицы товара. Если компания продала 1 000 пирожков по 15 рублей за штуку, то ее выручка составит 15 000 рублей.

К сожалению, выручка — это не то, что получает в итоге компания, ведь в процессе производства и продажи бизнес несет расходы разного характера: непосредственно на производство пирожков, на зарплату продавцам, на помещение, налоги и так далее. Такие расходы называют издержками. В отчете о прибылях и убытках издержки обычно делятся на прямые и косвенные.

Прямые расходы — это затраты компании на сырье и зарплату поваров, то есть издержки, непосредственно связанные с производством (их также называют валовыми издержками). Чаще всего именно эту величину, деленную на число произведенной и реализованной продукции, считают себестоимостью. Предположим, себестоимость каждого пирожка — 3 рубля. Тогда валовая прибыль составит 15 000 — 3 000 = 12 000 рублей.

Косвенные расходы включают в себя те траты, которые не связаны напрямую с производством пирожков (например, зарплаты административного персонала, траты на рекламу). Предположим, они составили 2 000 рублей. Вычитая их из валовой прибыли, мы получаем важный показатель — прибыль компании до выплаты процентов, налогов и амортизации (EBITDA). Он отражает непосредственно результат вашей деятельности в конкретный период. В нашем случае EBITDA составляет 10 000 рублей. Тем не менее, это еще не финальный результат: компания также несет расходы на амортизацию, платит проценты по долгам и налоги.

Чтобы начать бизнес, нужны определенные инвестиции (на покупку помещения, печей и прочего оборудования). Допустим, компания потратила на все активы 10 000 рублей и будет использовать их следующие 10 лет. Эти затраты не вычитаются в год покупки, а распределяются на все годы использования имущества — это и есть амортизационные расходы. Существует несколько методов амортизации, но самый простой — просто поделить первоначальную стоимость актива на число лет использования. В нашем случае каждый год компания должна учитывать амортизационные расходы в размере 1 000 рублей, пока не покроет полную стоимость своих активов.

Выходит, прибыль до выплаты процентов и налогов (EBIT) составляет 9 000 рублей. После этого компания заплатила проценты по кредиту в размере 1 000 рублей. После учета этих трат мы получаем размер прибыли, за которую компания должна заплатить налог: прибыль до налогообложения. В нашем случае она равна 8 000 рублей.

Предположим, налог на прибыль составляет 25 %. Тогда чистая прибыль компании — 6 000 рублей.

Умение работать с P&L обязательно пригодится вам в решении кейсов. Во-первых, зачастую цель компании в кейсе — увеличить или снизить какой-либо параметр P&L (например, увеличить выручку, валовую прибыль, снизить административные затраты). Во-вторых, в любом проекте придется дать оценку его влияния на P&L, чтобы его одобрили представители компании.

Отчет о движении денежных средств

Этот отчет нужен, чтобы понимать, сколько денег сейчас реально есть у компании. Если посмотреть на отчет о прибылях и убытках, то видно, что чистая прибыль не равна деньгам, которые получила компания: ведь в выручку могли включить то, что клиенты купили в кредит, расходы также можно учесть раньше, чем оплатить их, а амортизация и вовсе величина виртуальная. В то же время у компании могут быть значительные долги, которые она, возможно, не в состоянии погасить деньгами прямо сейчас. Для оценки этой ситуации и нужен отчет о движении денежных средств.

У любой компании есть три денежных потока:

поток от операционной деятельности. Все, что связано с ключевым бизнесом (например, расходы на сырье для пирожков); поток от инвестиционной деятельности. Это вложения в активы, которые будут долго использоваться. Чтобы производить пирожки, нужны пекарня, печи, транспорт и многое другое; поток от финансовой деятельности. Включает в себя все, что связано с привлечениемкапитала: например, получение и погашение кредитов, размещение облигаций, займы.

В каждом потоке компания может как получать деньги, так и отдавать их.

Именно денежные потоки больше всего интересуют стейкхолдеров, когда они рассматривают ваше предложение. Что логично: в конце концов, конечная цель компании — получение денег.

Баланс

В самом общем смысле баланс — это равновесие между активами и пассивами компании. В отчетности баланс представляет из себя таблицу, где с одной стороны расположены активы, а с другой — пассивы. Активы и пассивы всегда равны друг другу.

В отличие от других форм отчетности, баланс статичен, он является как бы «снимком» ситуации на конкретную дату.

Активы — это имущество, принадлежащее организации. Выделяют два вида активов:

оборотные активы. Те, которые компания использует в краткосрочном периоде (зачастую это 1 год). В их число входят, например, деньги на счетах, сырье, материалы, запасы готовой продукции, продукция, которая сейчас в производстве, вложения в ценные бумаги на короткий срок, краткосрочная задолженность со стороны физических и юридических лиц; внеоборотные активы. Их компания использует в долгосрочном периоде (дольше 1 года или одного производственного цикла). В их числе — станки и оборудование, нематериальные активы (патенты, торговые марки), вложения на длительный срок.К пассивам относится то, за счет чего были получены активы: прибыль, долги акционерам, кредиты. Пассивы делятся на собственный капитал, краткосрочные и долгосрочные обязательства. К краткосрочным относятся задолженности перед поставщиками, собственными сотрудниками, кредитные обязательства, которые нужно погасить в течение года. Долгосрочные обязательства — те, которые компания не погасит в течение года.

Как оценить бизнес и выбрать привлекательный проект

Один из важнейших разделов корпоративных финансов — оценка стоимости бизнеса. С помощью методов оценки можно рассчитать не только стоимость компании, которую вы готовы купить, но и окупаемость ваших инициатив на проекте.

Существует 3 основных подхода к стоимости бизнеса:

подход на основе активов (затратный подход). Например, мы собираемся купить ресторан за 10 млн. рублей. Чтобы проверить, насколько адекватна эта цена, мы можем посчитать, в какую сумму нам обойдется открытие такого места с нуля; доходный подход. Ключевая идея этого подхода в том, что вместе с компанией вы покупаете и ее будущие денежные потоки. Чтобы оценить стоимость таким образом, нужно посчитать сумму всех ее денежных потоков на определенное количество лет вперед; рыночный подход. В этом случае стоимость компании определяется путем сравнения с другой компанией. Допустим, вы знаете, что конкурента приобрели за 20 000 000 рублей. Чтобы посчитать эту стоимость для вашей компании, нужно найти какой-либо коэффициент для сравнения (мультипликатор). Это может быть соотношение цены компании и ее выручки, чистой прибыли, EBITDA и так далее. Например, если у компании-конкурента EBITDA составила 1 000 000 рублей, а у вас — 500 000, то и стоимость бизнеса у вас будет в два раза меньше — 10 000 000 рублей.Самый, пожалуй, простой и распространенный способ оценки — метод дисконтированных денежных потоков (DCF), основанный на доходном подходе. Поговорим о нем подробнее.

Ключевая идея доходного метода в том, что в разное время одни и те же деньги имеют разную ценность. Что выгоднее: получить $1 сегодня или через год? Правильный ответ — сегодня, поскольку, получив $1 через год, вы потеряете возможный доход с $1, если бы получили его сейчас (и, например, положили в банк под процент). Возможный доход, который вы могли получить, будет для вас альтернативными, или упущенными издержками (opportunity costs).

Как же узнать, сколько мы могли бы получить с $1, возьми мы его сегодня? Для определения этой ценности используются два инструмента: начисление / капитализация (compounding) и дисконтирование (discounting). Дисконтирование позволяет узнать, сколько вы получите через год со своего доллара, а начисление, наоборот, узнать, сколько вам надо получить, чтобы через год иметь один доллар.

Чтобы узнать, сколько мы получим со своих денег через год, нужно понять, как их использовать. Допустим, вы положили $100 на депозит в банке под 6%. Тогда через год на вашем счете будет уже $100 * (1+0,06) = $106. А если вы положили деньги на три года, то на счете будет $100 * (1+0,06) * (1+0,06) * (1+0,06) = $100*(1+0,06)3 = $119,1. Таким образом, будущую стоимость (future value) денег можно рассчитать по следующей формуле: FV = PV * (1+r)n

Где FV — будущая стоимость, PV — приведенная стоимость (present value), r — ставка дисконтирования, n — число периодов.

Аналогично мы можем рассчитать приведенную стоимость — ту сумму, которую нам нужно инвестировать сейчас, чтобы получить определенную будущую стоимость. Например, чтобы получить через год $100 при ставке 6 %, нам нужно сегодня инвестировать $100 / (1 + 0,06) = $94,34.

PV = FV / (1+r)n

Ставка дисконтирования — совсем не обязательно банковский процент. Это может быть ставка рефинансирования, средняя доходность уже имеющегося бизнеса и т.д. Ставку дисконтирования также называют opportunity cost, требуемая доходность, затраты на капитал. Эта ставка сильно влияет на расчет денежных потоков, поэтому для каждого инвестиционного проекта она рассчитывается индивидуально, а ее определению и обоснованию уделяется большое внимание.

Зная методику дисконтирования и размер ставки, можно посчитать и стоимость компании по будущим денежным потокам. Сумма дисконтированных потоков называется чистой приведенной стоимостью (net present value — NPV) и считается как сумма приведенных денежных потоков на конкретное число периодов. NPV можно рассчитывать не только для компании, но и для отдельного проекта.

Чтобы проверять разные сценарии и сравнивать финансовый результат инициатив, вы можете построить финансовую модель. Это удобный инструмент, который позволяет оценивать значения в зависимости от разных предпосылок. Например, если вы построите в Excel таблицу денежных потоков по годам, вобьете ставку дисконтирования и в отдельную ячейку введете формулу NPV, это можно считать простой финансовой моделью, где в зависимости от введенных предпосылок будет рассчитываться итоговая цифра.